文/何玥阳 编辑/赵元

来源/市值榜(ID:shizhibang2021)

2015年10月7日,第四季《中国好声音》决赛之夜,在观众焦急地等待冠军花落谁家之时,60s的魔性广告上线了。

“上上上上,上优信二手车”,这一广告,杜海涛、田亮、王宝强、胡军等11位明星重复了20余次。回想起那个夜晚,观众可能已经不记得决赛选手都有谁,但一定记住了优信二手车。

这家成立于2011年的公司,在2015年之前一直籍籍无名,靠着行业风口和资本的推动,迅速走到台前,花3000万拍下黄金广告时间段,是那些年二手车电商大战的缩影。

2018年,优信在美股上市,拥有了“二手车电商第一股”的名号。

其兴也勃,其败也忽。很快,行业、监管、融资环境的变化让整个二手车行业陷入了一团泥淖。

外界一度认为二手车电商再也掀不起什么“风浪”了。

2021年以来,二手车电商似有起死回生之相,瓜子二手车冠名脱口秀大会第四季,重新回到公众视野,优信用外来的成熟模式“线上商城+自建库存”讲起在中国的新故事,股价也开始回升。

一面是高调转型,一面是千疮百孔难以支撑雄心壮志的财务。如此割裂的两面,统一在优信这个载体上。

优信有多少底气做好转型?新模式能不能救得了优信?转型过程中优信将面临什么难点?本文将重点回答这些问题。

01

资不抵债:钱去哪儿了

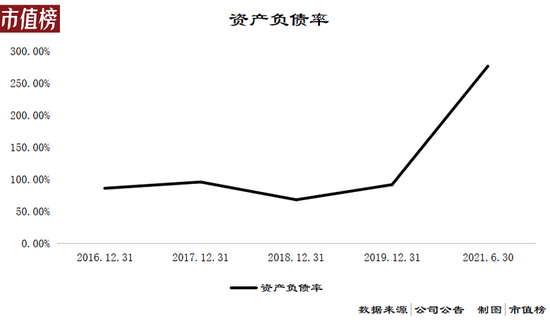

二手车电商的窘境在优信超过200%的资产负债率上体现得淋漓尽致。

先放几个数据,截至2021年6月30日,多次融资,公开融资总金额超过100亿元的优信,账面资金仅为1.24亿元,加上受限资金也只有1.66亿元,优信的资产负债率为276.6%,流动比率为0.285,流动比率越低说明短期偿债风险越高。

往细看,其流动负债中,最大的一笔是可转换票据,15.98亿元,占了流动负债的60.7%,在上一个报表日(2021年3月31日),这一笔资金还在非流动负债下面。

这是一笔发生在2019年的债务。当时,优信和58、华平投资、TPG等投资者签订了可转换票据的购买协议,协议附有约定如果票据的持有人,也就是债权人在自2019年6月9日后的三年内有提前赎回的权利。

到今年的6月30日,距离还款日短于一年,成为流动性债务。今年的7月12日,投资者选择将6900万美元本金转换为普通股,比例为本金总额的30%,其余本息和优信需要分四次还款。

在债务问题上,一方的诉求是债转股,减轻财务负担,另一方希望的是尽可能多地实现收益,目前的结局是双方博弈的结果。

资方没有选择“All in”普通股,也没有保留择期将债权再次转换成普通股的权利,而是要求偿还剩余70%本金对应的债务,说明资方对优信的转型仍持观望态度。达成分期偿还的约定,是基于即使投资方要求提前赎回,或者全额赎回,优信也没有能力偿还履行义务这一事实上。

这样的“试水”,在后面的融资故事中还可以看到,下文详述。

优信这样的资本结构和偿债能力,说资不抵债一点不为过。在债务围墙之中,在经年累月的失血中,二手车电商第一股市值一度缩水超过90%。

百亿募资,都去哪儿了?

简单回顾一下二手车战场上的硝烟弥漫。

2010年国内的二手车电商开始萌芽,玩家多、模式多元。战争开始大规模地冲击到大众,是2015年左右,经过发展和洗牌,叠加距离新车市场井喷已有五六年的时间,基本到了置换期的行业背景,资本纷纷入局,投融资大爆发。

尽管模式不同、纵深还是横向扩张的思路也不同,但争夺客源和车源两端的流量,做大规模以图赢家通吃的思路完全一致。

这个思路之下的典型表现就是烧钱。

第一,业务上,优信从开始拍卖的B2B业务开始切入2C业务和残值车业务,为了支持交易,又进入金融业务。此外,启动全国直购业务,布局物流网络。

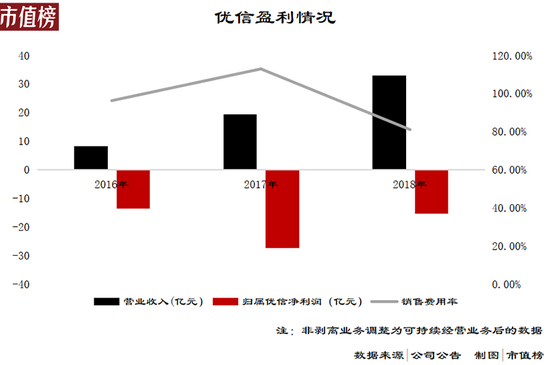

第二,营销上,参与简单粗暴的广告大战,战争白热时期,孙红雷代言瓜子二手车、黄渤代言人人车、王宝强代言优信二手车,他们的广告牌几乎是在集体轰炸。2016年—2018年,光是广告费用就支出了28.56亿元。这三年,包括广告在内的销售费用合计为56.85亿元,占同期收入的93.3%。

无论是资产变重还是投放广告,都少不了花钱。

模式一变再变,二手车的玩家们的资金被一轮一轮地烧光,回头看,发现二手车电商交割的实物非标价高且低频,与外卖、打车需求都不同,结局也不似其他平台,烧出了盈利模式和巨头(二手车电商混战十年:硝烟散去,未见黎明)。

资本的支持开始变得疲软,到了青黄不接的时期。

第三个原因,也是资产负债率突破100%最直接的原因。

为了自救,优信频繁出售业务,金融业务线、事故车拍卖业务,连起家的二手车拍卖业务也卖了。

这些举动,有助于避开监管风险、聚焦主业是真的,带来阵痛也是真的。被剥离的金融业务曾经就是优信收入的主力军。

2020年第二季度,优信的负债率一举突破200%。处于转型中的优信也尚未讲出一个更好的故事,负债率高企一直持续到现在。

02

资金:新模式是个吞金兽

2021年,优信可谓动作不断:西安的检测翻修中心、同时也是仓储门店开业;入驻京东,与京东开展战略合作;获得了蔚来的投资,这一轮融资总额预计为3.15亿美元;近期,大卖场又落子合肥。

这一系列的动作和20亿元左右的融资,都与新模式相关,也被看做优信即将重获新生的信号。

新模式起于2020年9月,优信从收交易服务费的传统平台模式向“线上交易+自有库存”的自营模式,也主要面向C端。

这种模式被看好原因有二:

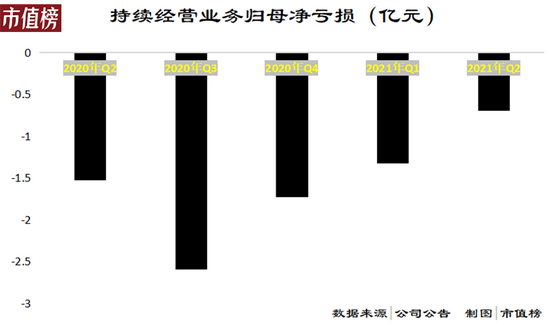

1、从去年6月开始,与新模式相关的指标在好转,从2020年第四季度,毛利率开始回正,亏损收窄。

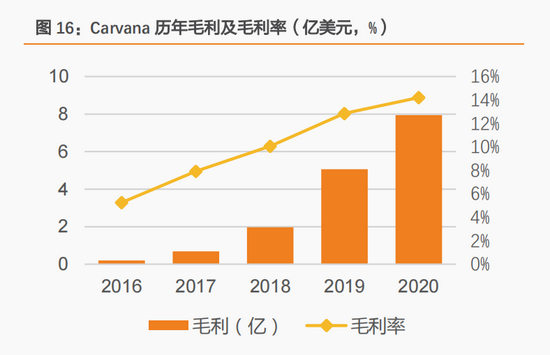

2、国外有成熟的经验,不管是新闻还是研报,优信都已经被称为中国的Carvana。

Carvana也未盈利,但不妨碍其股价一路上扬,目前股价接近300美元,是2017年上市时的20倍,最高股价超过了370美元,叠加净亏损率最低时已经接近盈亏平衡线,说明投资者认可它的商业模式,认为未来大有前景。

与Carvana不同的是,二手车通过电商平台面向个人的零售业务占大头,约为80%。

这一项业务本该是优信的战略重点,但从数据上看,2021年Q2,零售汽车业务占收入的比重为33%,上一季度则为63.6%,不仅是比重,二手车销售量从988辆下降至679辆,相应地,收入绝对值也从1.25亿元下降至9174.5万元。

唱主角的变成了批发汽车销售业务,占到2021年Q2总收入60%,这项业务优信的描述是将不满足在自己电商平台上展示和销售标准的车通过线下经销商卖给汽车经销商。

Q1到Q2的另一个变化是毛利率从4.6%下降到4%,这存在两种可能性,一是两项业务毛利率都在下降,二是批发汽车销售业务的毛利率要更低,随着比重上升,拉低了综合毛利率。

如果是前者,随着优信规模最大,议价权提升,毛利率可以回升;批发业务对收入有显著的拉动作用,在此关键时期,必然不会限制其发展,如果是后者,那么毛利率的提升要面临更多的障碍。

低毛利率之外,优信新模式的另一个特点是重资产。

比如,优信与合肥长丰县政府签订协议拟建设的二手车检测和翻新中心,需要的投资预计为3.88亿美元(人民币25亿元)。

重资产意味着较高的资本性支出,也意味着如果利用率低,自建的折旧成本和租赁的使用权折旧成本将成为吞噬净利润的重大负担。

重资产、低毛利率,目前的优信,卖车的毛利润完全无法覆盖运营的成本。按照carvana的数据,要达到20%以上才能稳稳盈利。

Carvana的毛利率从5%左右提升至15%左右用了三年的时间,如果剔除涉足的金融、保险业务等高毛利率业务的影响,这一时间要更久。

对比来看,优信距离盈利还有很长时间。

03

扩张:速度和上限

截止去年年底,Carvana的网点已经辐射至全美73.7%的人口,规模,是实现毛利率和股价增长的必要条件。

对优信来说,在国内扩张,有难以逾越的大山。

第一,资金难题。

首先,如上文所述,车需要维修翻新中心,资金的需求很大。优信因为亏损现金流不好,即使是Carvana也没少接受外部输血。

其次,资本在这一事件上的态度是基本是进可攻退可守。

2021年,优信的救星,蔚来和愉悦资本的3.15亿美元融资,其形式是1亿美元的高级可转换优先股和1.65亿美元的认股权证。

优先股,具有股债双重性,一般情况下是有利润的时候才进行优先股派息,也有特别的情况,比如亏损也要搞的特别派息。有媒体曾报道,优信的这些优先股需要每年支付固定利息。

转成普通股,也要满足一定的条件,基于优信的现状,提出比较苛刻的条件,也是有可能的。

这就形成了“扩张需要资金——资金需要投资者——投资者视扩张效果决定是否追加投资”的难解循环。

扩张的效果,经营上有carvana这个上限。如果没有中概股的杀跌,carvana在估值上可能是个很好的参照,如果华尔街比较“双标”,重资产失去了互联网的属性,增速受资金掣肘,低毛利率又不受价投者的喜爱,并不利于优信的估值。

第二,国情有别。

中国每年的二手车交易量约为新车交易量的一半,而美国的二手策划交易量是新车交易量的2.5~3倍,很多人据此得出二手车市场还很大的结论。

不过前提是,其他方面也要接近或者复制美国的成熟经验。

比如美国的二手车有车辆历史档案的质量保障体系。消费者花几百块钱就可以买到这辆车包括车祸记录、保养记录、里程数、保险理赔情况等多方面的信息,美国还有成熟的估价服务。

一些二手车行开始逐渐重视这一块,但行业还缺乏统一的信息来源标准和估价体系,信息透明度远远不足。

最后,即使优信完美复制carvana,这也未必是一个能完成盈利——自我造血——壮大——利润更丰厚的正循环模式。

不管是优信还是Carvana都是希望通过线上化来降本提效。

省去了中间的经销商和销售人员,在场地上也可以简陋一些,但是维修人员、质检人员一个都不能少,还要增加客服人员薪酬、物流配送费用。

卖车的客户仍然可以在其他平台进行展示,买车的人也可以货比三家,对上下两端都没有很强的议价能力,毛利率的提升并不那么容易。

反映到数据上,有一个残酷的事实,世界第一的线下二手车零售商Carmax一直在盈利,毛利率保持在12%—14%,而声称颠覆二手车行业的carvana和销售二手车有关的毛利率2020年还不足8%,这几个百分点的差距,至少到目前说明,这种模式并没有比线下零售更有效率。

优信,摸着了Carvana,能不能过二手车的河,还不好说。

[1]《数据对标:看中美二手车差距》;

[2]《对比美国二手车市场,中国二手车市场为何老大,却难!》,长城汽车金融;

[3]《二手车第一股全力转型线上购,中国“Carvana”正崛起》,天风证券;

[4]《国内二手车行业跟美国比到底差别在哪里?》,知乎朱耀;