中国科技新闻网12月15日讯(杨晶佳 赵芙瑶) 12月13日晚间,阿特斯科创板首发过会,距离A股上市仅剩“一步之遥”。

公开资料显示,阿特斯成立于2001年,主营业务包括硅锭、硅片、电池片、光伏组件、光伏系统设备和光伏电站等,2006年在美股上市(纳斯达克代码:CSIQ),2020年7月宣布拟分拆光伏组件和系统解决方案业务回归科创板,2021年6月递交IPO招股书。

与天合光能(688599.SH)、晶澳科技(002459.SZ)等已经从美股退市回A的企业不同,阿特斯此次分拆上市后,控股股东CSIQ将继续坚守美股,且旗下仍有子公司从事光伏组件生产销售等相关业务。

在此前的数次问询中,上市委也着重关注了阿特斯与控股股东之间的同业竞争及2021年上半年毛利率大降、净利润转亏等情况。

中国科技新闻网注意到,2020年下半年以来,由于上游硅料价格暴涨,不少侧重下游组件的光伏企业均受到影响,例如早一步过会的晶科能源,2019、2020及2021年上半年毛利率分别为19.92%、14.94%、14.34%。

不过,即便在行业整体受损的背景下,阿特斯的表现仍然让人大跌眼镜,不仅主营业务毛利率由2019年的26.59%大幅缩水至2021年上半年的5.68%,2021年上半年还净亏损3.63亿元,且预计全年亏损。

如果说此前硅料涨价导致了光伏组件商集体“过冬”,为什么只有阿特斯格外冷?

单晶转型“掉队” 毛利率大跌电池效率落后

据了解,光伏产业链大致分为“硅料-硅片-电池-组件”四大环节,其中硅料包括单晶硅和多晶硅,由于后者成本低廉,曾长期占据市场主流。

2015年,国家能源局启动光伏发电“领跑者”计划,设定了光伏组件转换效率目标,更具性能优势的单晶硅市占率得到提升。

在2018彭博新能源财经(Bloomberg NEF)未来能源峰会上,隆基股份李振国指出,2015年以前,单晶组件在中国的安装率不到5%,但到2018年上半年已经超过了50%。

据媒体报道,当时市场上不乏“单晶崛起、多晶陨落”之声,对于这些论调,阿特斯创始人瞿晓铧曾在某光伏群中贴出与时任国家能源局局长张国宝的对话:“一方面为中国光伏‘江山代有才人出’而欣喜,另一方面不认同‘单晶淘汰多晶’的论调。潮涨潮落,五年前大家还认为单晶会被淘汰呢……”

然而事与愿违,就在“领跑者”计划发出五年后,多晶真的被“淘汰”了。

中国光伏行业协会数据显示,2020年我国单晶硅片市场份额达到了90.2%。这一年,长期专注单晶赛道的隆基股份(601012.SH)一跃成为最赚钱的光伏企业,阿特斯也因为坚持多晶的战略开始“掉队”。

2018至2020年及2021年上半年,阿特斯单晶组件产品收入占比为18.61%、34.76%、45.28%及62.32%,而同行晶科能源、天合光能等均早早完成转型,2020年单晶组件收入占比超过99%。

转型缓慢正是拉低阿特斯毛利率的“元凶”之一。

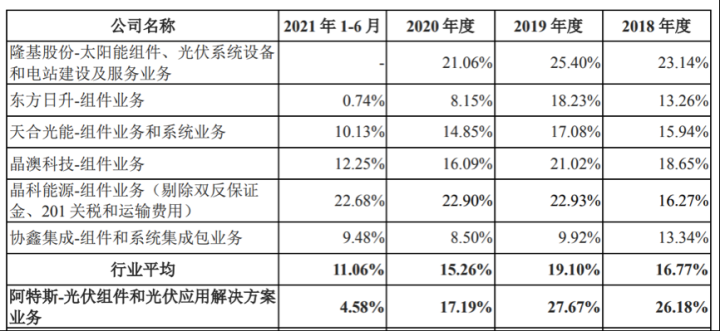

阿特斯与同行公司毛利率对比 来源:招股书

数据显示,2018、2019年,阿特斯光伏组件和光伏应用解决方案毛利率分别为26.18%、27.67%,呈遥遥领先之势。然而在单晶替代多晶、硅料价格暴涨等因素叠加下,2020年公司毛利率大幅降至17.19%,退至行业中游水平,2021年上半年则连行业平均的一半都未能达到。

若仅看单晶组件,阿特斯的毛利率更是“低到尘埃里”。

2020年及2021年上半年,阿特斯单晶组件毛利率分别为9.71%、0.95%,同期晶澳科技单晶组件毛利率分别为16.09%、12.25%,隆基股份2020年单晶组件毛利率为20.53%。

对此,阿特斯在招股书中表示,2021年上半年,公司境外收入占比约为74%,而疫情导致海外运输费用上升,若剔除运输费用,其单晶组件毛利率将升至11.49%,但这一数据仍与隆基、晶澳有不小差距。

另外值得注意的是,根据硅衬底不同,晶硅电池分为P型和N型,随着P型电池转换效率逐渐逼近理论极限,行业内普遍认为P型产线向N型产线转型的节点已经到来,TOPCon和HJT是下一代技术主流。

从招股书来看,阿特斯的技术优越性主要体现在多晶电池上,2019年12月,其N型TOPCon多晶电池转换效率达23.81%,创造了世界纪录,然而早在同年1月,晶科能源N型TOPCon单晶电池转换效率就已经达到了24.2%。

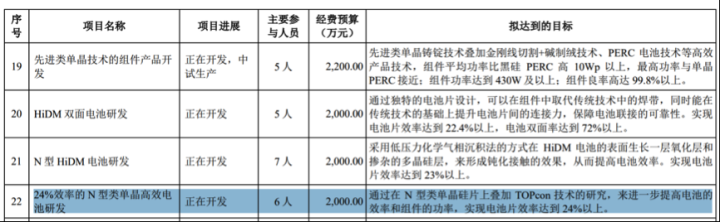

阿特斯主要研发项目情况 来源:招股书

2021年以来,隆基股份、晶科能源N型单晶电池转换效率先后突破25%大关,而阿特斯招股书中则未见N型单晶电池的身影,仅提及24%效率的“N型类单晶高效电池”正在开发。

在HJT技术路线上,阿特斯同样落后不少,2021 年 6 月,其182mm半片HJT电池产线最高效率在24.6%以上,而隆基股份最新HJT电池转换效率则已达到26.3%。

或受缓慢的单晶转型步伐拖累,阿特斯的电池转换效率已经和同行拉出明显差距,中国科技新闻网就此致函阿特斯证券部询问具体情况,截至发稿暂未获回复。

产能布局“佛系” 募资扩产遇上龙头接连降价

北极星太阳能光伏网数据显示,2020年6月,国内太阳能级多晶硅(单晶用料)单价约6万元/吨左右,到2021年6月已经涨至21万元/吨左右,据此测算,一年内涨幅高达250%。

这样的行情并非首次出现。

据悉,2006至2008年,受欧美补贴政策刺激,光伏需求井喷,多晶硅价格一路暴涨,直到2008年新增产能逐渐释放后,市场才逐渐恢复供需平衡;2010至2011年,光伏需求再次超预期,上一轮扩产后短暂的价格暴跌让硅料厂商们放慢了扩产速度,也导致了硅料短时间内供不应求、大幅涨价。

前两轮涨价周期一度造就“拥硅为王”的局面,再加上后来的单晶替代多晶风潮,光伏巨头们纷纷开展了大规模扩产计划,建立从硅料、硅片到电池、组件的“垂直一体化”产能布局。

以晶科能源为例,2019年,晶科能源在四川乐山注册成立子公司,宣布将投资150亿元建设25GW单晶拉棒、切方项目,2020年继续豪掷350亿元投资53GW组件、17.5GW电池项目。

与之对比,阿特斯堪称“佛系”,近年来并未向上游硅棒、硅片大力布局,而是仅专注于下游组件的扩张。

阿特斯与同行可比公司各生产环节产能对比 来源:招股书

数据显示,2018至2020年,阿特斯硅棒/硅锭、硅片产能分别从1.56GW、3.93GW增至1.99GW、4.95GW,变化幅度较小,组件产能则从7.63GW增至13.12GW,几近翻倍。

同一时期,晶科能源硅棒/硅锭、硅片产能分别从10.12GW、11.18GW翻倍增至22.1GW、21.94GW,组件产能也从8.56GW增至19.85GW。

在严重倾斜的产能布局下,截至2020年度,阿特斯上游硅片产能仅为下游组件产能的38%左右,而晶科能源硅片产能已经超过了组件产能,垂直一体化程度较高的晶澳科技硅片产能则达到了组件产能的80%。

在招股书中,阿特斯表示,光伏行业中垂直一体化程度较高的公司如晶科能源,毛利率受原材料价格变动影响较低,而公司目前单晶产能仍集中在产业链后端的电池片及组件制造环节,在原材料价格短期大幅上涨的情况下,公司单晶组件毛利率大幅下降,进而导致2021年度出现扣非后经营业绩亏损。

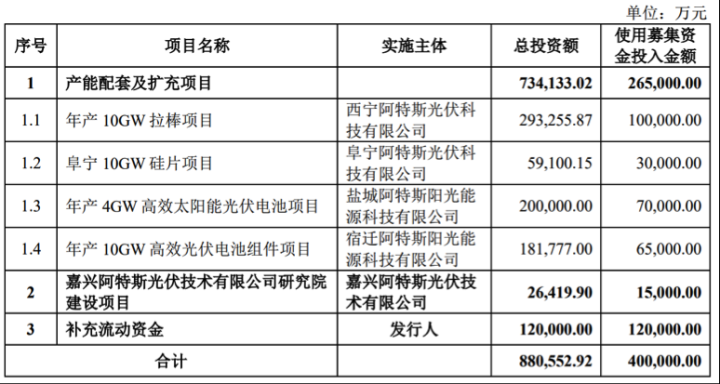

阿特斯IPO募集资金使用安排 来源:招股书

此次IPO,阿特斯拟募资40亿元,其中10亿元将用于年产10GW拉棒项目、3亿元将用于阜宁10GW硅片项目,欲大幅扩充单晶硅棒、硅片等前端产能,提升垂直一体化程度。

在招股书中,阿斯特称公司近年来产能扩建速度慢于部分第一梯队企业,与全球销售网络的能力相比,产能构成了公司快速扩大业务规模的瓶颈,为解决公司单晶产能相对较小且生产环节一体化程度较低的问题,本次募集资金拟用于上述扩产项目。

然而值得注意的是,就在11月末12月初,隆基股份、中环股份相继宣布下调硅片报价,最大降幅接近10%,利好下游组件的同时,也引发了不少关于产能过剩的讨论。

据开源证券研报统计,2022年拥有扩产计划的厂商至少12家,预计未来硅片新产能超过299GW,这已经非常接近中国光伏行业协会预计的2025年全球新增光伏装机容量上限330GW。

不过,随着两大硅片龙头宣布降价、新增产能逐步释放,当前这个节点似乎并不是大规模扩产的好时机,阿特斯也在招股书中坦承存在产能过剩风险。

整体来看,除硅料涨价、疫情影响等客观因素外,造成阿特斯2021年上半年毛利率大幅下降、净利润由盈转亏的一大因素在于此前“掉队”的单晶转型以及“佛系”的产能布局。

借着此次IPO,阿特斯有意加速转型,然而光伏市场瞬息万变,上述“补课”式的扩产计划如何应对当前硅料价格趋稳、供需关系趋衡以及未来产能过剩等风险,还有待继续观察。