来源|远川商业评论

没人想到,活跃在小红书探店里的会员超市,会因供应商“二选一”事件成为焦点。

在家乐福首家会员店开业当天,不少供应商迫于山姆会员店压力临时终止合作,有的供应商在退货失败后甚至自掏腰包把商品搬空,消费者只能退卡。盒马也曾直指山姆会员店强制供应商“二选一”,山姆会员店对此一概否认[1]。

“二选一”的套路在零售业并不少见,其本质是强势的渠道商逼迫品牌方站队。风水轮流转,入华前十年,家乐福也曾以强势“压榨供应商”,收取各类费用而出名[1]。电商强势崛起后,大卖场的日子也就越来越不好过。2019年家乐福卖身苏宁,如今连苏宁也在等人接盘。

线下零售业一片哀嚎声中,以Costco为代表的仓储会员店却在夹缝中壮大,甚至不惧电商的冲击。靠着极致性价比,Costco做到了2500亿美元的市值,是全美仅次于沃尔玛的第二大零售商。亚马逊创始人贝索斯称之为“最值得学习的零售商”,股神巴菲特曾调侃芒格,这是他“到死都不会卖”的神奇超市。

难怪大家都抄起了Costco的作业:麦德龙的2家会员店同时开业、永辉超市把35家门店改造成了仓储超市,家乐福的会员首店,就因为“二选一”风波上了热搜。开出3家会员店的盒马直言:我们比Costco更懂中国人的胃。

那么问题来了:

1. Costco的神奇之处是什么?

2. Costco为什么是电商冲击下的“幸存者”?

3. Costco模式在国内是条好出路吗?

一、模式:会员制催生的“极致性价比”

2011年,时任金山高管的雷军去美国出差,第一次见识到了Costco的“魔力”。

一下飞机,高管们都涌进Costco采购,猎豹CEO傅盛更是称赞其便宜:新秀丽超大号和大号行李箱在北京卖到9000多,在Costco只要900块。雷军探店归来活学活用,把“极致性价比”变成了小米的标签。

在美国,Costco经常收到“排队太久”的投诉。2019年8月,Costco首次登陆中国大陆,由于人流量过大,Costco当天被迫宣布下午暂停营业。

让企业家拥护、消费者追捧的“极致性价比”,主要有两层含义:同款卖得更便宜,或者同价质量更高。极致性价比的精品路线,得益于两方面的举措。

(1)精简SKU,形成规模-低进货价-低售价的循环

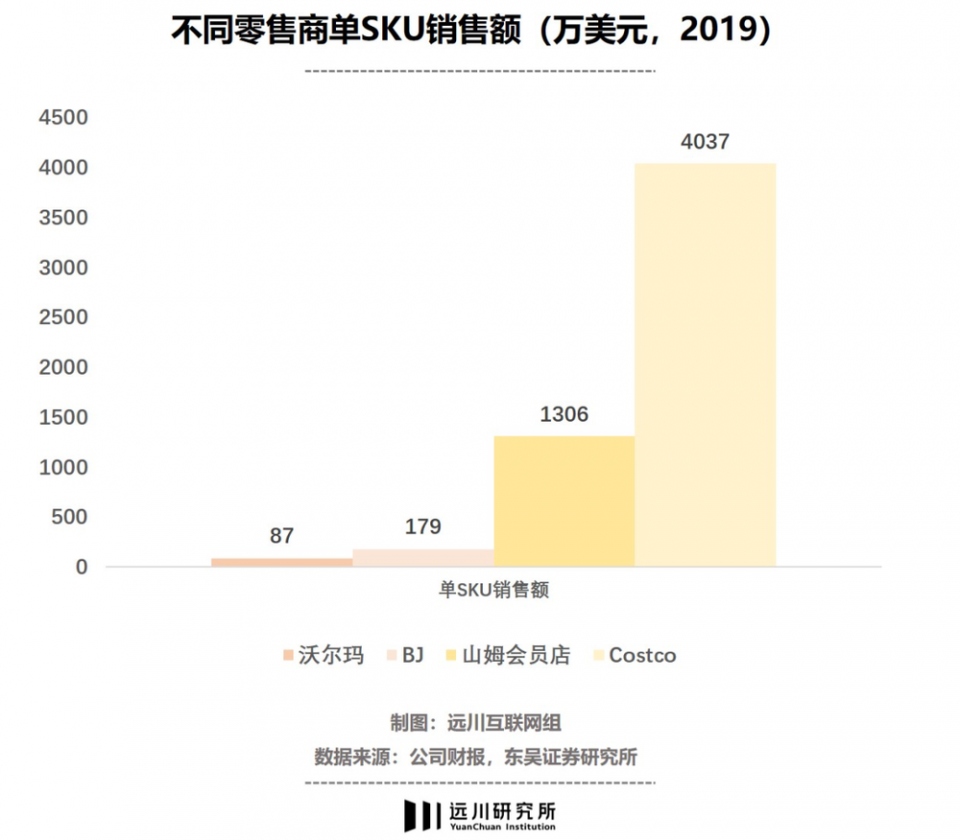

Costco的SKU在3700左右,只有沃尔玛(2万)的五分之一。品类虽少,单品规模却高一筹。2019年,Costco单个SKU的销售额超过4000万美元,远高于沃尔玛的87万美元。

有这样的销量支持,Costco就有更大的议价权,向供应商提要求。2003年,可口可乐曾想涨价,结果Costco转身就上架了百事可乐[2]。一些品质不够好的供应商也会被剔除。此举换来了Costco的“低价高质”。

但精简SKU不是“万能药”。在许多平台,SKU少意味着选择有限,很难刺激复购。京东为了刺激用户买买买,也要从低频的3C产品,扩充到图书、生鲜等更多高频消费品类。

关键在于,如何用精简到极致的SKU,覆盖到最高频、最爆款的商品?

(2)优秀的选品+爆款引流能力

Costco在全球高薪聘请了采购团队。他们要在每个品类中精挑细选出1-2种,还要管理层亲自试用后才能上架。用首席执行官吉姆·辛内加尔的话说:“我们店里不会有市场上最便宜的太阳眼镜,但是会有最便宜的雷朋眼镜[8]。”

为增强稀缺性,Costco早在1992年就推出了自有品牌kirkland(柯克兰)。kirkland由供应商代工,一周就能从设计到上架销售[4]。在保质的同时,还比市面同款便宜20%,其保健品已经成为全美第一大健康品牌。

至于引流,Costco有各种不同的组合拳可以使用。便宜的产品不仅可以是烤鸡(Costco美食广场的4.99美元的烤鸡,一年能卖出6000万只,十年没有涨价),也可以是茅台:Costco上海首店开业,2500以上的茅台只要1499,在两个月内吸引了20万会员。

除了超市,Costco也开加油站,而且汽油很便宜。加油+购物的一站式体验成了美国消费者的常规操作。

优秀的选品同时提高了客流量和周转率,稀缺的自有品牌又能吸引会员。同时,Costco让消费者形成的“低价心智”,更是让美国的续费率稳定在90%以上。

令人惊奇的地方在于,如此低价背后,Costco并不是在赔钱赚吆喝。

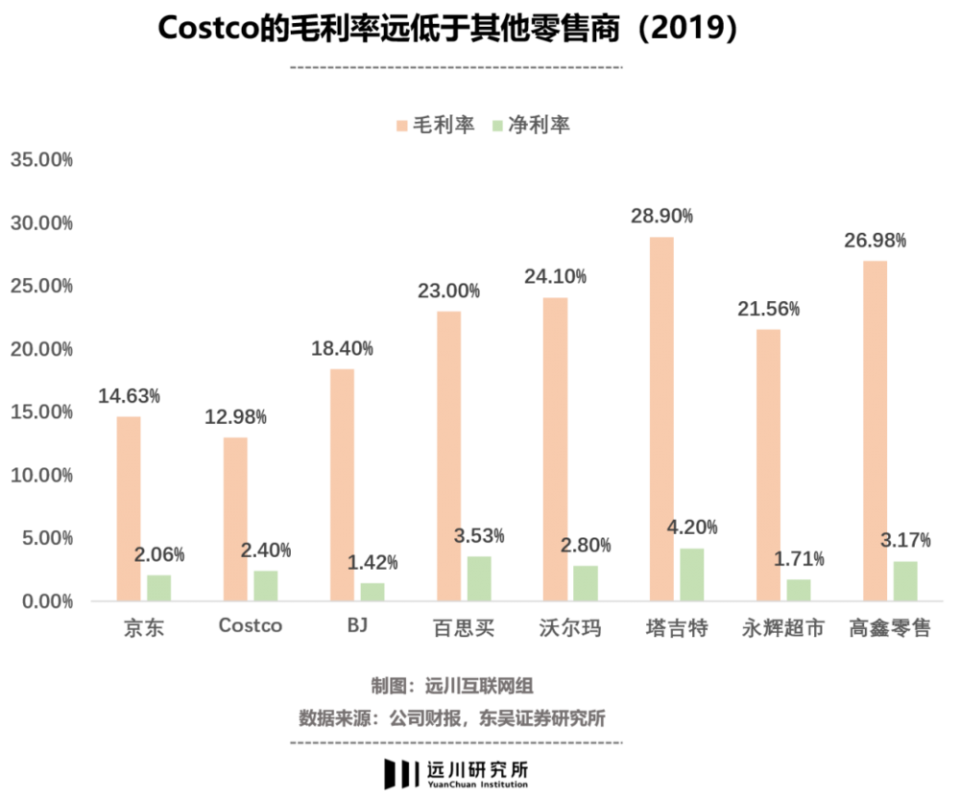

Costco赚钱不靠买卖的差价,而是会员费。凭会员卡进场消费(以及加油),这一招既筛出了高消费群体,也提前锁定了收益。自1976年Costco就规定毛利率不得高于14%,卖货基本不赚钱。这就催生了其“高质低价”的精品路线。

但在连房租都不需要的电商面前,Costco又是如何存活的?

二、高效:电商冲击下的“幸存者”

强大如沃尔玛,也没能挡住电商的冲击。

2016年初,沃尔玛突然宣布在全球关闭269家门店,波及1.6万名员工。虽然只占全球门店的1%,却是近年来最大一波关店潮[4]。

卖货本质上是流通的生意。从生产到销售的流通成本越低、效率和收益越高。沃尔玛需要为租金和工资头疼,电商却根本不存在这个问题。一边是靠给商品涨价覆盖成本的大卖场,一边是连连打折降价的电商,消费者自然用脚投票。

一众实体零售“敦刻尔克大撤退”的时候,Costco非但没被后浪拍死,还获得了Amazon-proof的标签。因为Costco的流通效率碾压了其他实体超市,一点不逊色于电商。

据东吴证券测算,尽管有店租和工资,但Costco的流通效率甚至比京东这种电商平台还高[5]。从下面比价图可知,在Costco有限的电器类SKU中,大多比电商渠道还要便宜,像日立的双开门大冰箱,比京东便宜了将近7000块;而在日用品领域,Costco大包装平摊下来的单位价格也大多比京东便宜。

Costco是怎么做到这么高效的?

首先,因为SKU少,Costco的存货和资金周转速度更快,效率更高。对比来看,过去三年,Costco的存货周转率是11.5次左右,而高周转的沃尔玛约为8.5次左右,永辉超市约为8.1次[7]。效率也保证了高平效,沃尔玛和家乐福的周均平效仅有100美元,而Costco有270美元,差不多翻了3倍[2]。

其次,Costco从选址、仓储、包装、流通等各环节将成本压缩到极致。相比沃尔玛21.9%的费用率,Costco费用率只要10%。这主要有5点体现:

(1)不同于大卖场开在闹市,Costco选址在郊区。将近80%是自有物业,租金更低。

(2)仓店合一,减少仓储成本,也节省了装修费。货架下层用来卖货,中上层用来存货,补货只需叉车。因为装潢简单,在美国Costco从拿地到新店开业只需100天。

(3)采用仓储式大包装,不需拆包分拣,减少人力成本。像沃尔玛每千平方米需要20-24人,Costco只要12-14人[3]。为此,Costco还会要求供应商专供大包装的产品。

(4)精简流通链条。从供应商直采,流通效率更高,也减少了中间商赚差价。

(5)不做广告营销。Costco推广新品,只需给消费者试吃;每个会员赠送的亲属卡,也有利于有口耳相传。

这些降本举措构成了Costco“十十二”的营收结构,即用10%的毛利率覆盖10%的费用率,剩下2%的会员费构成净利润。

更重要的是,仓储会员店与电商是错位竞争。

都是做“大而全”的生意,电商和大卖场高下立判,电商不仅真的有无限货架,卖得更便宜还送货上门。而Costco靠着精品路线,创造了“人无我有,人有我优”的独家体验,有些进口洋货电商买不到,有的卖的比电商还便宜,自然不受电商辖制。

虽然成为了网红,但Costco在中国的开店速度并不快。这背后,一定程度反映了会员店在国内“水土不服”的问题。

三、演进:水土不服

会员店在中国面临着诸多挑战。

首先,想让用户付费并不容易。用户面对几十块的腾讯会员都犹豫再三,更别提几百的会员费。会员店允许有效期最后一天退卡的政策也让消费者有了白嫖的机会(每人最多退2次)。

其次,会员店的大包装,主要面对的是以多口家庭为单位的消费群体。有网红探店调侃称“仿佛来到了巨人国”,到处是一盒能胖2斤的甜甜圈,三斤的提拉米苏,比脸还大的苹果派。三口之家买起来真香,单身人士只能望而却步。

再者,会员店不像超市那样出门就到。不同于国外喜欢开车采购,国内喜欢就近解决。况且大城市的路况差,车牌难搞,打车又增加了购物成本。

最后,会员店面对的是零售业态的激战。跑赢超市不算胜利,还有更艰巨的战斗在后头,生鲜超市、社区团购、乃至送货上门的电商,也都在和会员店抢消费者。

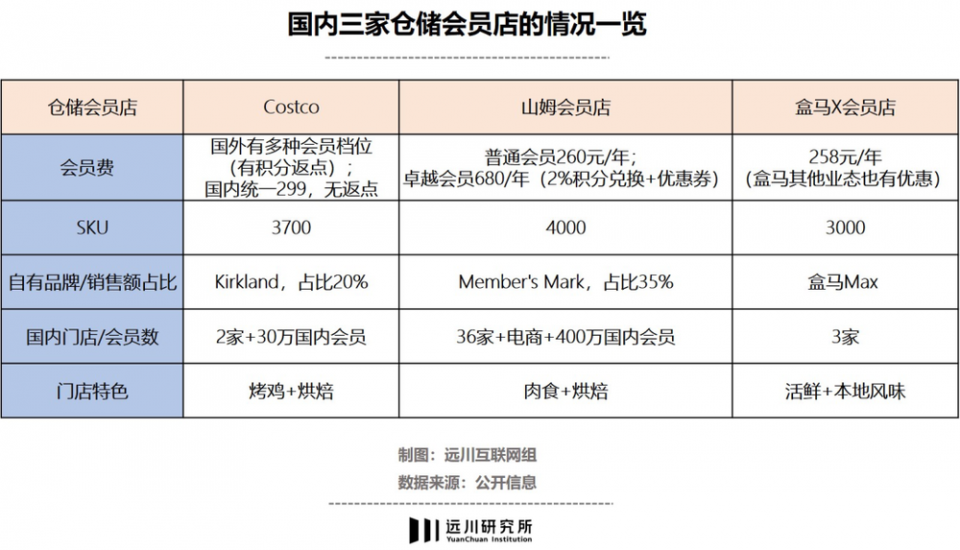

具体到两家店的打法来看,Costco甚至没做电商,只能线下采购;山姆做了电商和即时配送。

从这个角度来看,新的本土会员店天然有着更接地气的优势。中国人喜欢吃新鲜,盒马就做了唯一卖活鲜的会员店,在选品上也更符合“中国胃”,比如卖崇明大米、鲜肉笋丁烧卖等上海风味。目前,盒马上海的首家会员店开业2个月已经盈利。

模式好复制,规模却不好超越。新玩家们要面临选址、选品和抢供应商的三重挑战。

1. 选址

会员店不止注重面积,更要求超大的停车场。这也使得前期投入很重,新玩家进不来,只是大零售商的游戏。Costco的单店面积往往要1.5万平方米,相当于35个篮球场。而盒马的北京会员店,光商场就占地1.7万平方米,还拥有超4000个车位。

2. 选品

想拉来会员,就要选到性价比最高、最爆款的商品。光说饮食习惯,中国人对美食更挑剔,口味也更多元,仓储会员超市需要不断丰富。Costco这边有美国风味的烤鸡,盒马就搬出更中国特色的烤鸭。

3. 选供应商

“二选一”的风波,证明了优质供应商是会员店的稀缺资源。在两大山头面前,新秀能否争取到供应商的独家合作,源自平台是否拥有足够的议价权。而议价权又具有马太效应,往往是强者恒强。

相比经营端,会员店水土不服的更大隐患在于消费需求端:国内市场能否容纳这么多会员店?

从市场规模看,Costco主攻一二线城市,面向中产阶级家庭。高消费群体的另一面是规模天花板低——2020年Costco创收1630亿美元,而落寞的沃尔玛仍然赚了5600亿美元。

从竞争来看,就算中产愿意付费,但会员模式具有“排他性”,大多用户只会为一家付费。比起存量用户,新玩家们更要去挖掘增量用户,争夺中产的第一张会员卡。现在两大山头总共圈了430万会员,新增量已经不好找了。

当新秀们开始积极拓店,面临的可能却是中产阶级和家庭用户不够分的尴尬境地。

四、尾声

在美国大片里,去仓储超市购物往往是这样的场景:周末一家人开着大皮卡或SUV,奔驰在人烟稀少的乡村马路上,一次采购就能囤够一个月的口粮。

商业模式植根于当地的社会人文与地理环境中。美国庞大的中产阶级,极高的汽车普及率以及多人口结构的家庭,孕育出了Costco这样长盛不衰的线下零售之王。

而在国内,这种构想或许就变成了拥堵的交通、难搞的车牌。大城市的社畜们忙着加班和相亲,中产们背着房贷还在薅社区团购0.99元的鸡蛋。

比起要开半天的车去仓储会员店,似乎不如睡上半天,然后打开手机叫个外卖。