炣燃科技4月7日综合《商业观察》近日,浙商银行(601916.SH)发布2019年经营业绩,交出了上市以来首份年报。

年报业绩显示,浙商银行资产总额达18007.86亿元,较年初增长9.36%。浙商银行全年实现营业收入463.64亿元,同比增长19.06%,实现净利润131.43亿元,同比增长13.69%。

浙商银行成立于1993年4月,是十二家全国性股份制商业银行之一,于2004年8月18日正式开业,总部设在浙江杭州。2016年3月,在香港联交所上市,2019年11月又登陆上交所上市,是全国第13家“A+H”上市银行。

商业观察发现,在这样一份亮丽业绩的背后,浙商银行资产质量指标与盈利能力指标连续两年下滑,高管曾被曝内斗及受贿,IPO遭弃购,上市第二天就陷入了破发窘境。

资产质量指标连续两年下滑

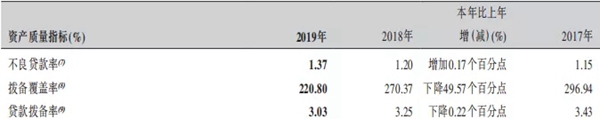

财报显示,浙商银行的资产质量指标连续两年走了下坡路。2017-2019年浙商银行的不良贷款率分别为1.15%、1.20%、1.37%,拨备覆盖率分别为296.96%、270.37%、220.80%,贷款拨备率分别为3.43%、3.25%、3.03%。

值得一提的是,浙商银行不良贷款率达到近五年新高,不良贷款141.47亿元,比上一年末增加37.33亿元,其中公司不良贷款116亿元,不良贷款率1.71%。

另外,浙商银行的逾期贷款余额210.68亿元,比上一年末增加104.17亿元,其中90天以上逾期贷款款116.81亿元,较上一年末增加33.66亿元。

商业观察发现,浙商银行普惠型小微企业贷款余额1711.04亿元,较年初增加305.26亿元,增幅21.71%,快于同期境内机构各项贷款增速2.52个百分点;贷款户数8.70万户,较年初增加1.27万户;普惠型小微企业贷款余额占境内机构各项贷款比重16.77%,居全国性商业银行首位。

然而,疫情袭来的2020年,让很多小微企业客户无法开工,一季度营收可能大幅减少,这对以公司业务、小企业业务较多的浙商银行更是雪上加霜。

此外,浙商银行的盈利能力指标也出现了连续两年下滑。据同花顺软件数据显示,2017-2019年浙商银行的销售净利率分别为32.06%、29.69%、28.35%,净资产收益率分别为14.67%、14.04%、12.92%,净资产收益率-摊销分别为12.42%、11.39%、10.24%,三项盈利能力指标连续2年出现下滑。

高管曾被曝“内斗”及“受贿”

2018年3月8日,中国裁判文书网公布《张淑卿受贿二审刑事裁定书》。裁定书显示,浙商银行原董事会秘书、董事会办公室主任张淑卿贪污罪二审维持原判,判处有期徒刑12年,并处罚金300万元。

据侦查显示,张淑卿利用职务之便,以假借营销费用名义、利用虚假发票虚列开支等手段,骗取、侵吞公共财务共计1479万余元。

资料显示,张淑卿是在2008年7月被聘任为浙商银行董事会秘书兼董事会办公室主任的。在张淑卿担任浙商银行董秘期间,张达洋、龚方乐分别担任浙商银行董事长、行长。

据媒体报道,张、龚二人素来不和,明争暗斗已是公开秘密,因为内斗,分别于2014年7月中旬和7月22日双双离任。

张淑卿受贿二审刑事裁定的同年,浙商银行曾经的大股东浙江省金融控股有限责任公司董事长也因受贿被判刑。2018年10月25日,温州市中级人民法院公开宣判浙江省金融控股有限责任公司原党委书记、董事长钱巨炎受贿案,被判有期徒刑八年六个月。

上市第二天就陷入了破发窘境

据浙商银行2019年11月20公告显示,浙商银行披露的首次公开发行股票发行结果显示,网上投资者放弃认购941.42万股,弃购金额达4650.63万元;网下投资者放弃认购400.32万股,弃购金额达1977.6万元,合计弃购金额高达6628.23万元。

其中,网上、网下投资者放弃认购股数全部由联席主承销商中信证券、中金公司包销 ,联席主承销商包销股份的数量为1342万股,包销金额为6628万元,包销比例为0.526%。

需要注意的是,浙商银行2019年11月14日发布的IPO网上发行的最终中签率为0.688%, 创下了2016年信用申购制度实施以来的最高纪录。

浙商银行A股上市首日,股价走势如坐过山车一般。早盘竞价高开0.2%,随后快速下挫,一度跌破发行价后快速拉起,后因大涨逾10%,触发临时停牌;复牌后又现跳水。次日,浙商银行开盘股价为4.81元,跌破了4.94元的发行价。