炣燃科技4月27日综合《1号时务局》报道9个月,王振华不在的这些天,新城控股却交出了一份拿的出手的成绩单。

3月底,新城控股发布2019年报。数据显示,2019年,新城控股实现营收858.5亿元,同比劲增58.6%;实现扣非净利润99.8亿元,同比增幅逾三成。

营收净利双双大涨,为王晓松接班赢得了良好的开局。然而,新城控股高速扩张蕴积的负债阴云,却并未消散。王振华性侵事件靴子迟迟不落地,也成为新城控股的一大隐忧。

家族信托发出增持信号

虽身陷囹圄,王振华却时时被舆论记起。

在最近引发轩然大波的鲍某明性侵案中,王振华一时成为舆论宣泄的对象。尽管王振华早在2019年7月被捕,9个月时间过去,该案件似乎并无新进展。

值得一提的是,在资本市场,王振华的“身影”却多次显现。

公开资料显示,王振华是3家新城系上市公司实控人,分别是以地产主业的新城控股(A股上市),以产业投资为主的新城发展以及以物业管理为主的新城悦服务,后两者均为港股上市公司。

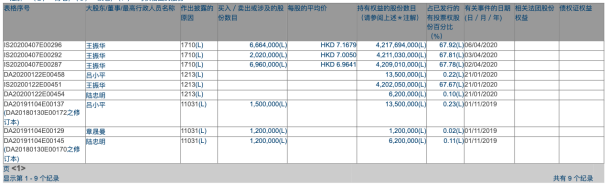

经《1号时务局》查询,新城发展动作不断。2020年1月迄今,新城发展四次主动披露大股东王振华权益动向。

2020年1月,新城发展披露称,王振华持有公司42.02亿股股份,占已发行有投票权股份的比例为67.67%。

而在2020年4月初,王振华名下新城发展股份三次出现增持情形。

4月2日,王振华名下新增新城发展696万股股份,持股比例升至67.78%。

4月3日,王振华名下新增新城发展202万股股份,持股比例升至67.81%。

4月6日,王振华名下新增新城发展666.4万股股份,持股比例已达67.93%。

事实上,这并不是狱中的王振华亲手操作,而是王振华家族信托所为。

《1号时务局》梳理发现,新城发展大股东为富域香港投资有限公司(简称“富域香港”),富域香港由First Priority Group Limited持有100%的已发行股本。

进一步追溯,First Priority Group Limited由Infinity Fortune Development Limited全资持有,后者的唯一股东则是王振华家族设立的家族信托——Hua Sheng信托的受托人。

据悉,该信托由王振华作为财产授予人,其家族成员作为受益人设立。设立家族信托的主要目的,则是能够在风险来临之时,将家族成员个人问题同家族财富及企业隔离。

需要注意的是,新城系最重要的上市平台——A股上市新城控股的大股东也可追溯至新城发展,控制权同样指向王振华的家族信托。另一家港股上市公司新城悦服务,亦受家族信托控制。

这也意味着,王振华家族对新城系上市公司的权益,处于家族信托的“保护”之中。

王振华个人的刑罚,或难以对王振华家族对新城系的控股权造成实质影响。

关键时刻,王振华的家族信托频频小幅增持股权,透露的信号或不容小觑。

新城控股债务难题待解

或许正是家族信托的存在,新城系上市公司在资本市场并未一蹶不振。

《1号时务局》注意到,2019年7月,王振华被捕后,新城系三家上市公司股价暴跌,随后逐渐收复失地。

东方财富显示,新城控股每股股价从低点23元区间一路反弹,在2020年1月初已至40元关口,距离王振华性侵事件曝光时的43元股价,只有一步之遥。

截至2020年4月24日,新城控股总市值685亿元,而新城发展和新城悦服务的市值分别为422亿港元和132亿港元。按当前汇兑价格测算,新城系3家上市公司总市值接近1200亿元人民币。

股价反弹的背后,新城控股2019年的业绩增长或有所助益。

年报显示,2019年新城控股实现营收858.5亿元,同比增长58.6%;实现扣非净利润99.8亿元,同比增幅31%。

营收净利保持正增长,与王晓松上台后采取的措施有关。

2019年7月,王晓松火速接替王振华,担任新城控股董事长。面对资金杠杆压力,新城控股接连出售20余个项目并放缓拿地,回笼现金超过百亿元。

新城控股2019年报显示,新城控股账面货币资金为639亿,相比2018年的454亿,增幅超过40%。

讽刺的是,持有巨额现金,新城控股却在4月24日抛出了2020年第二期超短融方案,融资金额5亿元,期限180天。

进一步梳理,《1号时务局》发现,新城控股的高负债困境未缓解。

数据显示,2017年至2019年,新城控股资产负债率分别为85.84%、 84.57%和86.6%,一直维持在高位。

截至2019年 12月末,新城控股短期借款和一年内到期的非流动负债合计高达244.1亿元,该金额较2019年末的279.5亿元,仅下降35.4亿元,下降幅度仅为14.5%。

这也意味着,2020年将是新城控股的偿债高峰。

事实上,新城控股2020年超短融募集说明书亦显示,截至2020年4月,新城控股及其下属子公司待偿还境内直接债务融资余额共计253.31亿元。

更为重要的是,新城控股多项资产受限,这些受限资产主要为因借款而抵押的存货、固定资产、投资性房地产等。

年报显示,截至2019年12月末,新城控股受限资产中,包括货币资金48.6亿元,投资性房地产208.2亿元,存货565.9亿元,固定资产9亿元等,账面价值合计超过830亿元。

不仅如此,根据新城控股年报,该公司控股股东也将持有的股份质押,其中新城控股第一大股东富域发展持有13.78亿股股份,质押4.73亿股,质押比例超过三成。

通过资产抵押或质押,新城控股短期内获得了充足的现金流,而不断高企的存货和对外担保仍蕴积着风险。

2019年,新城控股的存货占比创出新高。年报披露,2019年新城控股存货2312亿元,同比增长近60%,占总资产比例高达50%。

在过去的3年间,新城控股存货一路飙升,2017年和2018年,存货金额分别为763.8亿元以及1455.7亿元,占相应年度总资产的比例分别为41.62%和44.07%。

此外,新城控股对外担保金额同样维持在高位。截至2019年末,新城控股担保总额651.8亿元,占净资产比例105%;而在2018年,其担保总额597.9亿元,占净资产比例达117%。

偿债高峰、存货高企,项目维权不断,王晓松治下的新城控股,面临的严峻挑战或许才刚刚开始。

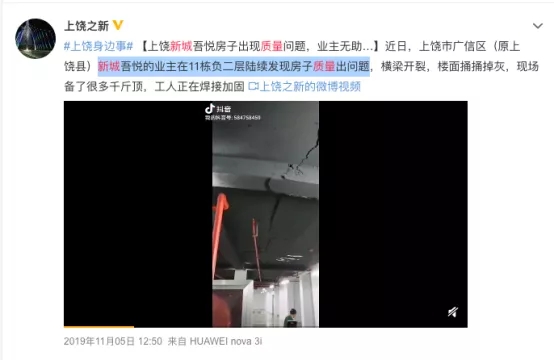

值得注意的是,也正在2019年下半年,新城控股多次因房产质量问题遭维权;在2020年初,该公司又因“青岛新城玺樾被疑精装‘缩水’ 房内返碱大理石缺角水泥补”的新闻,在山东省境内名声大噪。

这与新城控股7月份开始的资产甩卖不无关系,2019年7月起,新城控股筹划对外转让超过20个项目全部或部分股权,而这些转让项目的质量,无疑脱离了新城控股的掌控,或也埋下了用户不满的祸端。