视频会议软件开发商Zoom无疑是新冠疫情期间的大赢家。

美国当地时间9月1日,Zoom的股价一天内暴涨超过40%,收盘报457.69美元,市值1291亿美元,超过老牌科技企业IBM(市值1096亿美元)。据彭博亿万富豪榜,Zoom华裔CEO袁征身家一天增加了66亿美元,今年迄今已暴增了195亿美元。

市场对这家会议软件服务提供商的追捧情绪高涨,源于Zoom在最新财季取得的亮眼表现。

美国时间8月31日,Zoom公布了2021财年第二季度财报(截至2020年7月31日的3个月),其中总营收达到6.635亿美元,与去年同期的1.458亿美元相比增长355%;归属于公司普通股股东的净利润为1.857亿美元,这相当于Zoom在整个2020财年录得的净利润数据的8.5倍。

远程会议的火热是否会随疫情得到控制而降温?那时的Zoom能否继续保持高速增长?这份财报背后又透露着怎样的信息?

用户满意度成就市占率

在此季财报中,Zoom上调了2021财年的全年业绩指引,预期该公司全年营收23.7亿美元~23.9亿美元,此前预期为17.8亿美元~18亿美元;全年经调整每股收益上调为2.40美元~2.47美元,此前预期为1.21美元~1.29美元。

Zoom在财报中提及,推动总营收增长的因素包括新客户关系的建立和现有客户的扩张。截至2021财年第二季度,Zoom共有客户370200名(拥有超过10名雇员的客户数量),同比上涨458%。在过去12个月的营收中,有988名客户均贡献超过10万美元,这一数量同比上涨112%。

推行社交疏远的当下的确给了Zoom更多刷新增长的机遇,但在新冠疫情大流行之前,它就已是业内的绩优兵,市占率增长迅速。

成立于2011年的Zoom,其创始人袁征此前任职于视讯会议产品提供商Webex的副总裁。2007年Webex被思科收购,袁征也加入思科,成为该公司工程部门副总裁。然而丰厚的待遇背后,袁征在思科的日子却日渐烦恼。

“思科给我的工资和待遇都特别好。但Webex就像是我的宝宝一样。在2010年和2011年的时候,我几乎没有见到高兴的客户,这让我感到非常尴尬。我花费了那么多时间和精力在技术上,为什么客户不开心?”在2017年与福布斯的一篇专访中,袁征这样说到,2011年他离开思科,开始Zoom的创业之旅。

除了要与老东家Webex展开竞争,Zoom成立之际,远程办公软件服务这一市场里早已竞争者云云。类似的产品还有微软的Skype和Skype for Business,Google的Hangouts,以及中小玩家如BlueJeans和GoToMeeting,它们都比Zoom更早成立。

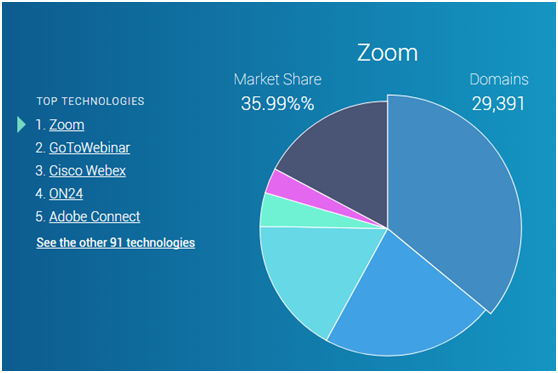

但是,Zoom是一匹杀入这片红海市场的强劲黑马。据技术制图服务提供商Datanyze,目前全球共有96家公司从事网络会议服务提供,其中Zoom以35.99%的市占率高居榜首,Webex以17.33%的市场份额位居第三。此外,在Owl Lab发布的《2018年视讯会议市场报告》中,受访者中使用Zoom的人数仍然位居第一,占比25%,其次是Skype for Business。

图片来源:Datanyze网站

用户的满意度高是Zoom能够在竞争者如云的市场里披荆斩棘的重要原因。Zoom十分最重视的一项指标是净推荐值(NPS,Net Promoter Score),这是目前国际通行的消费口碑评价与顾客推荐度评价体系,能直接反映消费者对企业产品与服务的认可程度和购买意愿。

软件提供商会咨询用户,“从0到10,你多愿意(或不愿意)把产品分享给他们身边的人”,分数从-100分到+100分。2016年,Zoom的净推荐值得分是69分,2017年又上涨到72分,然而同行里的平均水平是19至48分。

高满意度下是客户数量的现象级增长。2017年,Zoom的客户数量(10名员工以上的企业)有10900个,2018年为25800个,2019年为50800个,到了最新的第二财季(截至2020年7月31日的3个月),这一数量达到370200。

高毛利面临挑战

挑战并非没有,在新冠疫情暴发之前,Zoom的营收增速和毛利润出现了一定程度的下滑。

在2020财年第一季度至第四季度,Zoom的营收增速依次递减,分别为103%、96%、85%、78%。在招股书中,Zoom曾提到竞争对手建立的收购或战略关系对其造成的影响,表示“他们试图以这种方式来提供比我们更广泛的产品和服务。这些组合可能使我们更难以有效竞争。我们预计随着竞争者试图加强或维持其市场地位,这些趋势将继续下去。”

此外,Zoom的毛利润从2020财年第一季度到第三季度均呈上升趋势,但到了第四季度却遭腰斩,从第三季度的毛利润3.516亿美元在第四季度直接降至1.558亿美元。

红点创投(Redpoint Ventures)的托马什·汤古兹(Tomasz Tunguz)曾在其博客表示,“Zoom盈利能力的一个关键驱动因素是劳动力套利”,即将工作岗位转移到人力成本低廉的地区,这在科技公司中是一种日益增长的趋势。

Zoom在招股书中披露,其在中国的多个研发中心雇用了500多名员工,约占其员工总数的30%。每日经济新闻记者注意到,在2020财年,Zoom的研发费用为近6708万美元,占运营总费用的13.6%,但是仅占总营收的11%。2019财年,Zoom在研发上花费了3300万美元,占运营总费用的12.5%,占总营收的10%。

据亿欧分析,Zoom的研发中心主要在中国,即“低成本”因素来自中国的研发布局。不过,随着中国人力成本的同步提高,未来这种优势将逐渐被削弱,高毛利自然也随之下降。

“我们的产品开发团队主要在中国,那里的人力成本比其他许多地区的成本都要低。如果我们将我们的产品开发团队从中国转移到其他地区,那么我们可能需要承担更高的运营费用,这将对我们的运营利润率造成不利影响,并损害我们的业务。”Zoom在招股书中也曾明确表示。

在Zoom的运营费用中,销售和市场推广的花费一直居高不下,这也引发了Zoom研发费用是否占比过低,再投资较弱等讨论。对于研发费用占营收比例的问题,托马什·汤古兹曾评价,这一比例(10%)比其他软件提供商要少得多,不到同行研发比例中值的一半。例如,澳大利亚软件企业公司Atlassian的研发成本占其总营收的40%以上,而Zendesk和Hubpot等较小的公司则将其总营收的20%以上用于研发。

对此,在2021财年第二季度财报发表后,Zoom表示会加大在研发方面的投入。

远程会议需求爆发

新冠疫情暴发前,Zoom的业务在增速上出现一定放缓迹象,而后疫情下新的办公趋势又点燃了该公司的业绩增速。2021财年第一季度,营收同比增长169%,第二季度同比增长355%。

然而,Zoom的营收大涨会随着疫情最终的结束而划上句号吗?据亿欧分析,事实上,此次的视频会议风口并不是因为疫情的偶然推动,而是市场需求的“蓄谋已久”。

据 IDC 预测,包括视频会议、语音聊天、内容共享等在内的移动办公与协作市场规模将在2022年达到430亿美元。此外,据高德纳咨询公司(Gartner)预测,视频会议解决方案(传统视频会议+云视频会议)的市场规模将在2022年达到71亿美元,驱动视频会议市场增长的主要来源便是云视频会议行业的增长。同时,高德纳还预计通过嵌入式音频会议参会的用户的比例将从2016年的10%增加到2022年的65%。

在Zoom发布2021财年第一季度财报后,美国资产管理公司D.A. Davidson & Co的分析师日什·贾鲁里亚(Rishi Jaluria)评价道,“我们相信,Zoom已经巩固了其作为视频会议提供商的行业标准低位,此外由于激烈竞争带来的优胜劣汰,重返办公室可能会为Zoom提供更多增长动力。”

RBC资本市场的分析师亚历克斯·祖金(Alex Zukin)也看好Zoom,他表示这个行业还有未触及的增长点。“我们相信,这将使Zoom成为一家全球统一通信提供商,为大型企业、消费者以及介于两者之间的每个人整合语音和视频。此外,我们还看到了创建量身定制的视频解决方案以满足各种新使用情形(包括远程医疗、教育和消费者)的重大未开发机会。”祖金写道。

然而,也有分析指出,微软、亚马逊、谷歌等推出的云视频会议产品,都将与Zoom争夺市场份额,激烈的竞争将给Zoom带来不小的营收压力。对于任何SaaS公司而言,增长是最重要的因素,这与其市场估值直接相关。

此外,随着使用量的增加,对Zoom安全问题的强烈批评也随之而来。4月,据外媒报道,马斯克旗下火箭公司SpaceX已禁止员工使用Zoom的视频会议应用程序,称其存在“严重的隐私和安全问题”。早前,美国联邦调查局(FBI)波士顿办公室还曾发布一份关于Zoom的警告,提醒用户不要在该网站上进行公开会议或广泛分享链接,此前发生了多起身份不明的人入侵学校网络课程的事件。

行业大势当前,Zoom乘势而上的同时,如何完善软件的安全问题仍然是影响它未来发展的重要因素。(每日经济新闻)