“下属用塑料袋、拉杆箱装钱交给他,说是一点心意,他客气了一下就收下了……”这是裁判文书网上近期公示的一则刑事判决书上关于银行行长受贿案的细节,案件的主角是浙商银行上海分行原行长顾清良。该案将浙商银行再次推向舆论的风口浪尖,而浙商银行今年面临的烦心事不止一桩,年内屡收罚单令市场对该行内控管理产生质疑,合规隐忧待解背后该行还面临着盈利能力下降等压力。

上海分行原行长受贿获刑

2017年底的一天,上海静安区远中风华宿舍楼下,孟某把汽车停稳后,从车后备箱里拿出一个银白色的拉杆箱递给对面刚刚一起吃饭的顾清良,她说:“一点意思,请收下。”这个箱子里装着十捆现金,每捆10万元,共100万元。顾清良推托了一下就带回了宿舍。

2015年初,顾清良提拔时任陆家嘴支行副行长的孟某担任陆家嘴支行行长,在顾清良的帮助下,孟某的收入在2015年、2016年、2017年逐年提高,到2017年她的税前工资收入达到1000余万元。2017年底,孟某担任陆家嘴支行行长快满三年,面临三年任职届满的任期审计,孟某希望得到顾清良的关照,使她能顺利通过分行审计并能继续留在陆家嘴支行担任行长,毕竟陆家嘴支行的收入能排在浙商银行上海分行所有支行的前两位。

上述受贿细节仅是顾清良案的冰山一角,更多心照不宣的“交易”在顾清良于浙商银行任职期间屡屡上演。

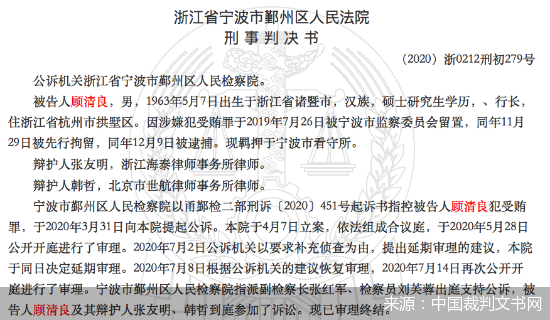

10月14日,北京商报记者从裁判文书网近期公示的一则刑事判决书处获悉,顾清良受贿案迎来一审判决,被告人顾清良犯受贿罪,贿赂款物共折合人民币1242.3392万元,顾清良被判处有期徒刑十四年,并处罚金人民币250万元。

根据文书显示,2004年7月至2018年12月,被告人顾清良先后担任浙商银行市场拓展二部总经理、资金部总经理、上海分行党委书记、行长等职。

“外表斯文,一副黑边眼镜,绝无外人所想象中的彪悍形象,乃浙商银行名副其实的一员儒将。”这是此前媒体笔下的顾清良,然而,在上述裁判文书中,“儒将”顾清良任职期间,用于向其行贿装钱的“塑料袋”字样被提及了45次,而最后“塑料袋”的“归宿”多被行贿人置于顾清良的办公桌下面。

值得注意的是,在裁判文书公示的13宗受贿“罪状”中,除为银行客户单位提供贷款牟利的违法行为之外,顾清良在任职期间利用职务便利为银行体系内工作人员工作调动、职务晋升、任职推荐提供支持而受贿的事项达到6宗,行贿人涉及时任浙商银行上海分行机构信贷部(房地产金融部)总经理吴某、时任浙商银行上海分行国际业务部总经理叶某等。

“再完善的制度都难以完全避免个人违法违规的发生,顾清良案的发生,与其个人法律意识淡薄、职业道德缺失有密切关系。不过浙商银行出现顾清良案,也反映出该行内部管理与合规制度上的漏洞,尤其是缺乏对分公司一把手的权力制衡,使得其可以利用手中权力谋私,侵犯公司整体利益。”投行从业人士何南野对于顾清良案如是评价。

成罚单大户

顾清良案暴露出浙商银行的内部管理漏洞,再次为银行管理工作敲响了警钟。事实上,内部管理不力暗藏风险隐患,浙商银行及其分支机构因未能审慎经营的多项行为触及合规红线亦“惹怒”监管频“吃”罚单。

今年9月4日,银保监会官网公示的信息显示,针对浙商银行通过违规发售理财产品实现本行资产虚假出表、同业投资接受金融机构回购承诺等多项违法违规行为,银保监会依法对该行罚款10120万元,并对7名责任人员给予警告直至警告并处罚款30万元的行政处罚。

彼时在行政处罚表中列示的案由就包括了对上海分行理财业务授权混乱等31项主要违法违规事实。时任浙商银行上海分行行长顾清良等多人同时收到相应罚单。

眼下,顾清良案一审宣判,但浙商银行需要解决的烦心事还有很多,首先就是要尽快完善合规内控。

北京商报记者根据银保监会公示的信息统计,除了上述超亿元的巨额罚单之外,今年以来,浙商银行还有四家分支机构被监管点名。具体来看,今年2月14日,浙商银行成都人民南路支行因未严格执行受托支付规定、贷后管理流于形式被罚20万元;2月26日,浙商银行温州分行因贷款资金转作银行承兑汇票保证金领罚55万元;2月27日,浙商银行广州分行因个人消费贷款贷前调查和贷后管理不尽职“吃”罚单50万元;7月23日,浙商银行合肥分行因对流动资金贷款业务贷后管理不到位等行为被罚款65万元。

在北京商报记者采访过程中,银行业人士对浙商银行的评价给出了创新能力强、胆大又激进的印象。

在中国人民大学商学院财务与金融系教授孟庆斌看来,经营过于激进在经济向好阶段能给银行带来可观的收益,一旦经济周期下行,违规操作及风险隐患就会浮出水面。因此银行业机构更要逆周期调整,在经济向好之时,留足拨备抵御风险,监管也要逆周期监管,经济上行条件下加强监管,减少风险延迟暴露,经济下行周期下,适当相对放宽力度,减轻对银行造成更大的冲击。

何南野指出,频收罚单暴露出浙商银行内部合规及风控机制的问题,可能会影响后续业务的开展。在加强人员管理方面,他建议,银行应加强内部人员的合规管理、强化制度设计,并建立权利制衡、约束和监督机制,加大对风险事件的监控和预警措施,畅通内部意见反馈机制,并对违法违规的个人施以较大的处罚,以形成较好的震慑效应。

盈利能力待加强

内控隐忧待解背后,浙商银行的经营与发展情况也备受市场关注。

浙商银行是12家全国性股份制商业银行之一,系全国第13家“A+H”上市银行,于2004年8月18日正式开业,总部设在浙江杭州。

今年上半年,在疫情影响以及银行业让利实体经济等因素影响之下,银行业净利润多数下滑,浙商银行经营业绩也承受着不小的压力。浙商银行2020年半年报显示,今年上半年该行“增收未增利”,实现营业收入251.44亿元,同比增长11.52%;实现归属于该行股东的净利润为67.75亿元,同比下降10%。

然而,作为一家股份制银行,浙商银行今年上半年的净利润却被同样位于浙江的城商行宁波银行甩在身后。宁波银行半年报显示,今年上半年该行归属于母公司股东的净利润为78.43亿元,同比增长14.6%。

在净利润指标下滑之外,2020年半年报中浙商银行各项盈利能力指标呈现出同比全面下降的态势,与此同时该行不良贷款率也有抬头迹象。

具体来看,今年上半年,浙商银行平均权益回报率、加权平均净资产收益率、净利息收益率、净利差、非利息净收入占营业收入比例分别同比减少了4.66个百分点、2.33个百分点、0.09个百分点、0.02个百分点、0.69个百分点。追溯往年全年指标来看,该行加权平均净资产收益率正逐年减少,2017年-2019年分别为,14.67%、14.04%、12.92%。

另外,从资产质量来看,截至今年6月30日,浙商银行不良贷款率为1.4%,较2019年末增加0.03个百分点,拨备覆盖率为208.76%,较上年末减少12.04个百分点。透视往年情况,2017-2019年,浙商银行不良贷款率分别为1.15%、1.2%、1.37%,呈现逐年上升趋势;与此同时,2017-2019年,该行拨备覆盖率正连年下滑,分别为296.94%、270.37%、220.8%。数据背后反映出该行盈利能力、资产质量、风险抵御能力正面临考验。

“浙商银行本身的质地不错,创新能力强,并且深处浙江,发展具有一定的区位优势,但是在股份制银行中,整体发展较慢,存在感弱化。”多位业内人士向北京商报记者表达了对浙商银行发展的看法。

在苏宁金融研究院研究员陶金看来,近年来浙商银行发展速度似乎有所减缓,在资本市场的认可度也受到了限制。浙商银行想要改变违规频发、盈利下滑的现状,就需要全面优化银行内部的管理,尤其是加强合规、风控工作标准的提升以及实际执行力度。

对于如何加强人员合规管理、罚单整改,如何应对净利润下滑以及资产质量承压的考验等问题,北京商报记者联系到浙商银行试图采访,对方表示暂无回复。(北京商报记者 孟凡霞 马嫡)